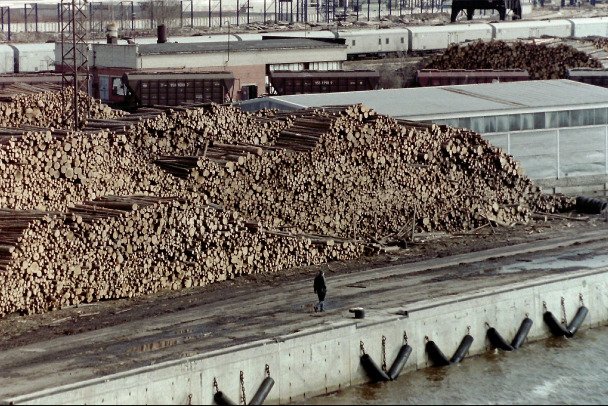

Вместо завода Ford во Всеволожске откроется деревообрабатывающее производство

«Газпром нефть» получил многомиллиардный налоговый вычет

Росалкогольрегулирование будет следить и за табачной продукцией

Параметры нефтяных налогов существенно меняются

На 8,1% вырастут тарифы на проезд в вагонах СВ и купе

Перевозка промышленной продукции будет компенсироваться в больших объёмах

«Яндекс» выкупает долю Uber в СП

«Robinhood» нацелен на конфиденциальную заявку по финансовому размещению

Онлайн-сервис «Robinhood» настроен в конфиденциальном порядке подать заявку на IPO в наступившем марте. При этом часть ценных бумаг будет продано пользователям площадки напрямую. Как отмечает «Bloomberg», обычно подобное не практикуется.

Как стало известно порталу, во 2-й половине прошлого месяца компания «Robinhood» провела успешные бизнес-переговоры с потенциальными организаторами-андеррайтерами «размещения». Со слов источников «Bloomberg», заявка будет подана в рамках нескольких первых недель марта. Однако окончательная дата еще не утверждена. Поэтому могут быть изменения сроков.

Примечательно, что часть акций онлайн-сервис намерен реализовать собственным пользователям напрямую. Это – нестандартная практика. Розничные инвесторы не имеют возможности приобретать ценные бумаги по исходной цене размещения. Они инвестируют средства в акции только после официального открытия биржевых торгов.

Представитель «Robinhood» не пожелал комментировать ситуацию по факту и срокам проведения финансового размещения. Также пока неизвестна оценка онлайн-брокера. В сентябре прошлого года компания оценивалась в 11.7 миллиардов долларов.

Популярность сервиса заметно выросла в период пандемии. Кроме того, «Robinhood» отметился тем, что стал «основной площадкой в войне трейдеров-любителей Reddit с волками Уолл-стрит».