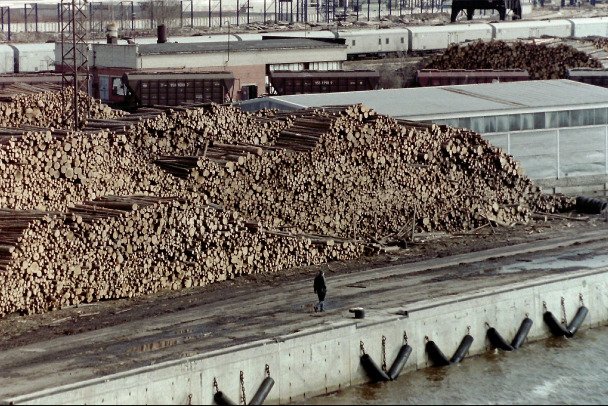

Вместо завода Ford во Всеволожске откроется деревообрабатывающее производство

«Газпром нефть» получил многомиллиардный налоговый вычет

Росалкогольрегулирование будет следить и за табачной продукцией

Параметры нефтяных налогов существенно меняются

На 8,1% вырастут тарифы на проезд в вагонах СВ и купе

Перевозка промышленной продукции будет компенсироваться в больших объёмах

«Яндекс» выкупает долю Uber в СП

«Universal Music» выходит на финансовую биржу

Одна из самых крупных звукозаписывающих компаний выходит на финансовую биржу. Речь идет об «Universal Music». Торги начнутся уже завтра, 21-го сентября. Об этом сообщает «Reuters».

Уточняется, что оценка бренда составит 33 миллиарда евро. На фоне пандемии, продажи компании снизились. Однако, по мнению руководства, компания сможет увеличить доходы за счет более активного прослушивания музыкального контента в стриминговых сервисах.

По данным «Reuters», медийный конгломерат «Vivendi SA» структурно выделил «Universal Music Group» в локальную бизнес-единицу и разместит акции на биржевой площадке «Euronext» в столице Нидерландов.

Указано, что торги стартуют завтра. По факту завершения финансовой сделки у «Vivendi» будет 10% компании. Уже известно, что инвестиционный конгломерат во главе с китайским гигантом «Tencent» получит 20%. Еще 10% окажется у SPAC-структуры «Pershing Square Holdings», которая принадлежит миллиардеру г-ну Б.Акману.

Отмечается, что прибыль «Universal Music» по итогу 2020-го года составила 1.49 миллиард евро, а общая финансовая выручка – 7.43 миллиарда евро. Это около 50% всех доходов «Vivendi SA».

В релизе к IPO указано, что компания рассчитывает на увеличение доходов от стриминговых сервисов в Индии, Бразилии, России и Ю.Корее.

В целом, «Universal Music Group», наравне с «Warner Music Group» и «Sony Music», входит в «большую тройку» лейблов. На них приходится почти 60% продаж всей мировой музыки.