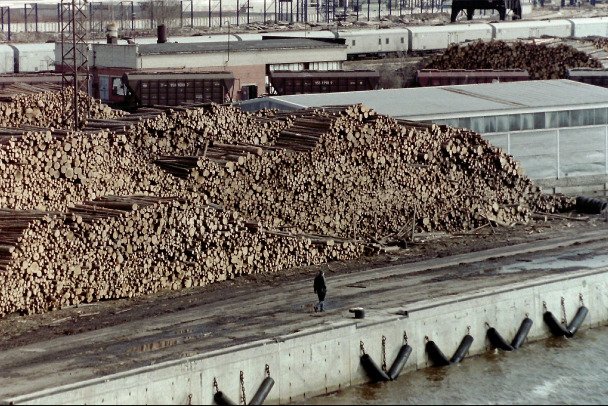

Вместо завода Ford во Всеволожске откроется деревообрабатывающее производство

«Газпром нефть» получил многомиллиардный налоговый вычет

Росалкогольрегулирование будет следить и за табачной продукцией

Параметры нефтяных налогов существенно меняются

На 8,1% вырастут тарифы на проезд в вагонах СВ и купе

Перевозка промышленной продукции будет компенсироваться в больших объёмах

«Яндекс» выкупает долю Uber в СП

«Ant Group» нацелена на рекордное финансовое размещение

Финтех-компания «Ant Group» настроена провести рекордно крупное финансовое размещение на китайских биржах. Структура основателя «Alibaba Group» г-на Джека Ма, в ходе IPO, желает привлечь более 34 миллиардов долларов. При этом она «разместится» сразу на 2-х биржах: Гонконгской и Шанхайской. Об этом стало известно «The Wall Street Journal».

Уточняется, что компания Джека Ма намерена привлечь по 17.2 миллиардов долларов на каждой из вышеуказанных бирж при «ценниках» за 1 акцию на уровне 80 гонконгских долларов и 68.8 юаней. В обоих случаях, это примерно по 10.3 американских доллара.

В конечном итоге размер финансового размещения составит 34.4 миллиарда долларов. Это превысит рекордные IPO «Alibaba Group» в 2014-м г. и «Saudi Aramco» в 2019-м году. Тогда эти гиганты привлекли 25 миллиардов и 29.4 миллиардов долларов соответственно.

Отмечено, что если задействованные андеррайтеры в лице инвестбанков выполнят опцион на дополнительное размещение на уровне 15%, то конечный размер финансового IPO может вырасти на 5.2 миллиарда долларов.

В настоящий момент «Ant Group» контролирует ведущую платежную систему Поднебесной – «Alipay», а также востребованные финтех-сервисы.